纵不雅国内泛零卖行业,电商之拼多多和实体零卖之胖东来,两者普遍被视为各自细分商场内的标杆,以致是各自买卖形状的 "最优解"。而这两者所共有且最被崇敬的特色--以耗尽者利益为最先,和极致的运营(前者侧重于恶果,后者更重质地),或多或少 "传承于" 另一个国外零卖的标杆—Costco。

这次海豚投研就与诸位共同复盘、挖掘、学习这一久负着名的零卖标杆,其中枢上风和稀缺性到底体咫尺哪些方面,又是哪些具体的买卖形状、宗旨面貌上与敌手不同的抉择或遵照栽种了这种互异化的上风:

1、复盘过往的股价发达,2000 新千年头于今 Costco 的市值累计高潮了约 19x,年化涨幅约 12.8%,光显高于标普 500 同期年化 5.4% 的增长。但显着比拟动辄百倍的超等牛股,Costco 论涨幅并非最强的。

但按年度涨幅、Costco 仅在 dot.com 泡沫、08 年金融危急、20 年新冠的 "历史级" 顶点情况下,曾出现过 4 次年度收跌,其余年份沿途收涨。少量回调理除股灾外近乎 100% 高潮的极高细则性,才是其果真稀缺之处。

2、分拆市值牢固增长的驱上路分,大多数时期内 Costco 的 PE 倍数都是在 20+x ~ 30x 的范围内波动,估值并非主要元勋。市值的增厚主若是归功于年化从未低于 10% 的净利润增长的 "成年累月"。其中,营收增长(蓝色),用度率下落(黄色),以及几个年度内税费的减少(深蓝)是对利润增长浩瀚性秩序递减的主要身分。

因此,Costco 背后的巧妙简便来说就落在两点:

①什么原因使得 Coscto20 多年来,能近乎无视宏不雅经济和耗尽景气度的升沉,以及世界的耗尽风尚和渠说念的变迁,约略赓续握住地已毕营收的稳妥增长?

②又有哪些原因,使得 Costco 能在 20 多年这样长的跨度内,赓续握住的擢升宗旨恶果、压降用度占比?在毛利率基本不变的情况下,公司利润率却能赓续小跨步的擢升?

行为 Costco 研究的首篇,咱们就先专注于上述的第一丝,尝试解答 Costco 到底是如安在数十年的跨度内已毕赓续牢固、穿越周期的收入增长,这一让 Costco 约略脱颖而出最最关键的原因,具体来看:

1、2005~23 年近 20 年间 Costco 的营答复合增速为 8.8%,远高于 Walmart 和 Target 同期内仅 3.3% 的增速。在线下零卖这个已完全熟透的行业内,Costco 是有着相对更高的成长性。

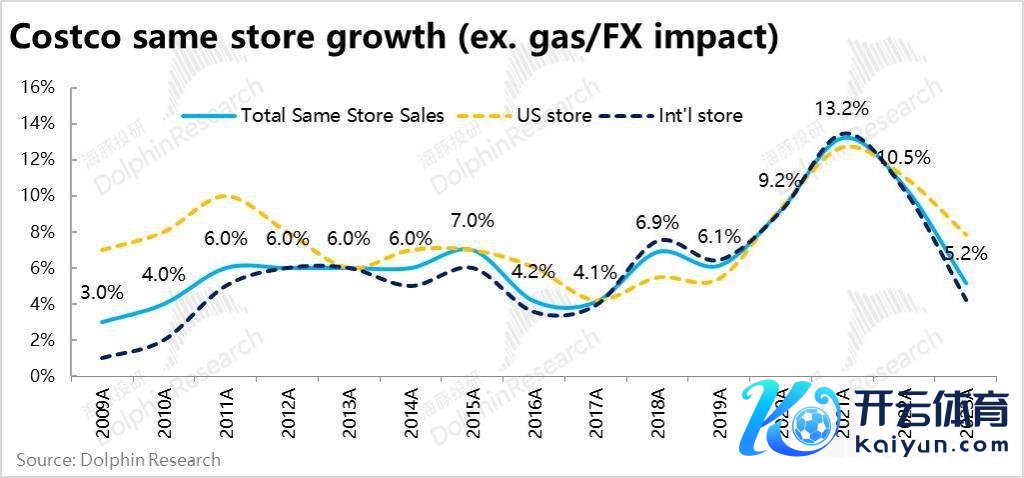

2、除少数情况,20 多年来 Costco 每年新开的门店数目一直仅在 15~30 家之间,可见Costco 的增长绝非简便靠开店驱动。剔除新开业门店、和汇率和汽油价钱波动等不行控身分,Costco09~23 年同店可比复合增速为 6% 高于同业,即便在 09 年(金融危急),可比同店销售依旧增长了 3%,极强的抗宏不雅周期的牢固性可见一般。

3、究竟是什么原因,让 Costco 能有如斯诚心的用户、牢固的客流和销售?在 "省、多、好、快" 框架下最浩瀚的 "省" 上,Costco 采用的是给耗尽者享受最大实惠的 "硬扣头" 形状。简便来说,即廉价并不依赖商品自身的低质(低本钱白牌)或有纰缪(品牌扣头)。而是保障商品性量同期,零卖商压低自身的毛利率空间,最平直的让利耗尽者。

行为考据,Costco 的毛利率十数年一直督察在 12%~13% 的低位,且从未有擢升的迹象。光显低于岂论成例商超形状的 Walmart 和 Target、照旧都备廉价的 Dollar Tree(好意思版 10 元店)25%~35% 之间的毛利率。了了体现了 Costco 主动遵照低毛利的抉择。

4、Costco 相对同业订价较低的同期,其商品也一般是 "优质的代名词"。"省" 和 "好" 两者兼顾且皆优,是公司能眩惑并保持诚心牢固客流的制胜原理之一。虽" 以扣头为名",Costco 内容定位于中产耗尽。行为考据,Costco 耗尽者的单次购物金额在$100 以上,是竞对 Walmart 和 Target 约$50+ 的客单价的两倍。

Costco 主动筛选并圈定了中产这个范围较小、画像相对明确的用户群体,一方面让公司享受到了中产阶层更强的耗尽智力(能使命优质商品)和表面上波动性更低的广泛耗尽开销,这点亦然 Costco 更抗周期的原因之一。

5、在 "多" 的角度 -- 即商品/作事的丰富度上,Costco 的给与是 "加法与减法" 并存。

商品 SKU 总额量上,Costco 的给与是 "少"(而精)。Costco 的 SKU 数目普遍仅在 4000 高下,远低于成例大型超市 20,000 阁下的 SKU 数目。且商品种类结构上,Costco 仅有的 SKU 中的 3/4,是分派给食物和广泛必须品等高频、刚需类商品。仅有 1/4 是分派给衣饰家居、电器玩物等低频、可选的商品。

精选且有限的商品种类,缩小了耗尽者的有诡计本钱(不会乱花迷眼),另一方面也缩小了选品和供应链上的惩处运营难度(本钱和恶果角度咱们会不才篇再详备商议)。

品类上3/4 的商品网络在需求大体刚性、必须高频购买的广泛商品上,带来牢固且高频的客流,亦然起收入相对牢固的浩瀚原因。且食物 (生鲜、冷冻) 等品类自然并不太适配线上销售,亦然 Costco 并未过多受线上零卖影响的原因之一。

6、"加法" 则是 Costco 在廉价、高频的广泛品购物外,拓展单价和利润空间更高的可选品和作事,一方面更全面作事能更好的绑定耗尽者,同期也能作念高销售额和利润。举例 ① 雷同高频的加油和廉价实惠的餐饮作事,能起匡助增多耗尽者的黏性;② 相对低频、可选、但利润空间也更高的药房、测光、测听力、汽车维修,乃至酒旅预订和保障、信用卡等跨度更大的业务。则是凭借 Costco 主业带来的增量获客本钱近乎为零的大宗客流,即便这些业务非 Costco 的上风鸿沟,出于很低的增量本钱和较高的利润空间,仍能匡助增厚公司的利润。

7、小结以上几点,咱们可以看出与一般企业不同,Costco 作念出了大宗的断念。不追求高速增长,反而保守拓店确保新店的收效和牢固的同店销售增长;不追求高利润率,反而主动遵照低毛利,让利耗尽者;不追求精深界的拓展用户,反主动限度、定位用户群体,便捷用户和公司相互匹配供给和需求;不追求商品的大而全,反主动精简、专注优质且近乎无视经济和科技周期的刚需品上,保证了需求的牢固。不行否定,以上各点确乎也限度了公司的增长,很少向上 20% 的利润增速,范围始终不行能成为行业第一等都是代价。换来不算高的增长,但极强的牢固性。其中抉择值得深想。

不才篇,咱们将更多温雅公司的运营、惩处和恶果层面,望望 Costco 是如安在这样多的 "自我设限" 下和业内最低的毛利下,仍能已毕不俗并握住小幅走高的利润。

以下为正文分析内容:

一、Costco 难能重视在哪?走的快不如走的远

1、涨幅不再高,在于稳

如小序所述,咱们想要解答的一个问题即,从投资者的角度 Costco 这家公司到底好在那边?从最终评判圭表—市值增长的角度,复盘 Costco 以前的发达大体可以发现:

① 涨幅不俗但不算惊东说念主:新千年的 2000 年于今 Costco 的市值累计高潮了近 19x(年化涨幅约 12.8%),大幅跑赢同期标普 500 指数约 2.7x 的累计涨幅。但比拟 Nvidia 同期内高潮超 1000x(即便不沟通近 2 年因 AI 导致的高潮,2000~22 年 NVDA 累计涨幅也在 100x 以上)的标的,显着Costco 的涨幅突出可不雅,但也并没达到惊世震俗的水平。(按 2000 年于今可追思的股价涨幅从高到底排名,Costco 仅能排到 250 名阁下)

② 胜在细则性:但Costco 改过千年以来仅有四次股价年度收跌的历史,且分辨出咫尺 2000~2002 的好意思股互联网泡沫闹翻,2008 年的全球金融危急,和 2020 年头新冠爆发时。换言之,Costco 仅有 4 次年度收跌,很大一部分原因亦然受 "历史级" 的商场大崩盘影响。剔除顶点的 "股灾" 案例,从年度 K 线层面,Costco 可以说是一个胜率达到 100%,永不会亏空的给与。

招引以上两点,从市值增长的角度侧写,Costco 的年化涨幅不俗但并算不惊东说念主的过程,果真的稀纰缪更多在于能赓续跑赢商场、少量回调、持股体验很高的极高细则性。

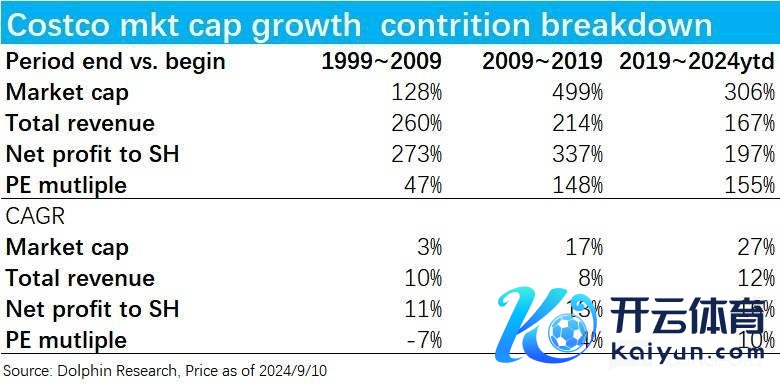

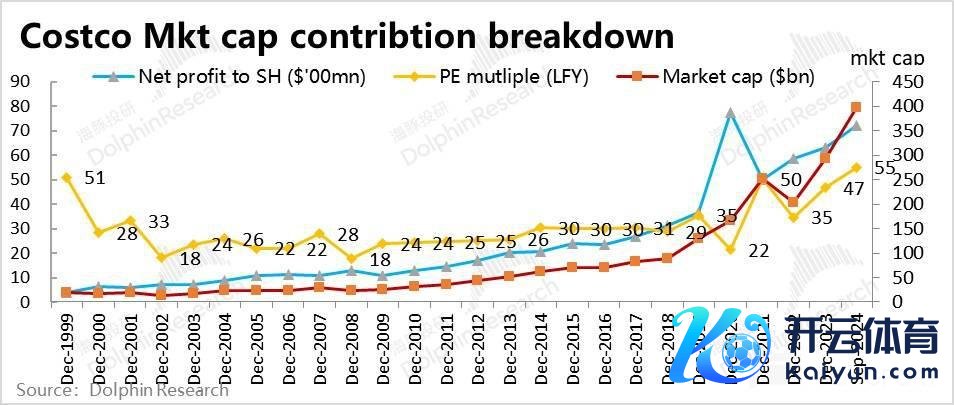

解构 Costco 近 25 年市值约 17x 涨幅的驱上路分,咱们以每 10 年行为一个区间,可见:

①1999 年底~2009 年底,Costco 的市值近乎不敢越雷池一步,十年累计涨幅近 28%,年化增长仅 3%。其原因主若是受估值泡沫落空、大幅回调的牵扯。在 dot.com 泡沫落空之前的1999 年 Costco 的 PE 估值一度高达 50x,而 09 年底时则为 24x,估值减轻了 52%(年化-7%)。不外同期营收和净利润年化增速分辨为 10% 和 11%,事迹增长内容是可以的。

②2009~2019 十年,市值累计高潮近 4x,主要靠事迹驱动(收入和利润年化增长 8% 和 13%),估值仅是良善擢升(从 24x 到 35x,年化上升 4%),

③ 2019~于今,受好意思国有史以来最大宗化宽松的驱动,Costco 的市值在估值和事迹增速双擢升的共振下快速拉升。近 5 年年化 27% 的市值增长中,约 10% 的年化增长来自估值的走高(咫尺 Costco 的 PE 估值又已回到 50x 以上),但利润的年化增速提高到 16% 是更主要的驱上路分。利润增速的擢升一定过程上也给光显拉高估值的提供了救援。

由上文可以看到:近 25 年绝大部分时期内 Costco 市值增长近乎完全是由利润增长驱动的,除了首尾两个阶段光显膨大的估值倍数对市值有光显的影响外,大多时期 Costco 的 PE 倍数都是在 20+x ~ 30x 的范围内波动。

正好的是,1999 底和咫尺 Costco 的 PE 估值都已在 50x 以上,难以不让东说念主梦想 Costco 和咫尺好意思股的估值(或者说泡沫过程)是否已达到了当年 dot.com 的水平,后续的历史又时候会重演。

2、收入增长为基石,提效降费添花

由上文可见,Costco 的市值增长,除了在股市泡沫的累积和落空等特殊阶段,大部分是由 "稳妥且赓续" 的利润增长蕴蓄起来的,那么解构2010 年于今 Costco 年化 13.4% 的净利润增长,又是主要由哪些身分驱动的?

通过拆分,可以了了看到 Costco 近 10 多年的利润增长主若是由营收增长(蓝色),用度率下落(黄色),以及几个年度内税费的减少(深蓝)所驱动的,浩瀚性秩序递减。而毛利率(绿色)并莫得赓续的正向孝敬。(2020 和 2021 年受疫情的扰动,事迹波动幅渡过大,不体现耐久趋势。)

通过以上的拆分,咱们可以了了的看到 Costco 以前数十年能有近乎从不回调的事迹增长和股价答复,其背后的巧妙内容简便两点就足以详细:

二、穿越周期的耗尽者偏疼从何而来

依据以上细则的分析标的,先看营收为何能赓续增长的原因。2005~23 年近 20 年间 Costco 的营答复合增速为 8.8%,尽管不及 10% 的复合增速都备角度来看,算不上很高的成长性。但横向对比 Walmart 和 Target(Costco 最大的两个竞争敌手)同期内都仅为 3.3% 的复合增速,了了可见Costco 内容在商超零卖这个已相称老练、合座增速相称有限的行业内,有着稀缺的相对高成长性。

况兼,比拟 Walmart 和 Target 在多个时期出现过负增长的低谷,Costco 仅在 08~09 年金融危急期间出现过近 20 年唯独一次营收负增长,其增长更低的波动和更强的抗宏不雅周期的智力由此已可见一斑

1、"保守" 的开店节律 & 穿越周期的单店增长

分拆 Costco 的营收增长的驱上路分,自2000 年于今,平均单店销售额增长和门店数目增长对驱上路分增长的孝敬基本是瓜分秋色的,两者在 2000~23 年间的年复合增速都为 4.5%。况兼,自2017 年头始单店销售额的孝敬初始光显高于新增门店的孝敬。因此 Costco 的牢固增长并非是靠新增门店就足以已毕,赓续的单店销售增长更为关键。

进一步看,Costco 的总门店数目(Costco 称为 warehouse)由新千年的 313 家增长到咫尺的 860+ 家,腐臭少数非常值20 多年来 Costco 每年新开的门店数目一直大体督察在 15~30 家之间。

与咱们熟悉的互联网或或者说 "网红零卖" 的发展旅途 - "快速开店霸占商场(哪怕前期亏空),待取得头部地位或范围效应后再入部属手降本增效开释利润"所不同,Costco 遵照了相称老练稳妥的扩张战略。即便咫尺其营收和门店数目都已数倍于新千年时,其开店的节律也依旧莫得无涓滴的加快,以致可以说 "过分保守"。

从主不雅教会的角度,快速扩张先霸占商场的交接有概率在数年时期内就从零作念到某垂类赛说念内的龙头,随后再细致化运营、开释利润并守住份额。但正如俗话"来的快去得也快","大干快上" 成长起来的公司或品牌,跟着耗尽者偏好、或者其他外部环境的改造,又马上重回 "肃静无名" 的情况并不鲜见。

比拟之下,维持渐渐扩张的 Costco 却在数十年内一直督察着行业头部地位和高于平均水平的增长。尽管前者有时是后者的势必身分,但Costco"走的慢反而走的更远" 显着值得投资者们想考。后文中咱们会进一步张开探讨 Costco 稳妥开店背后的驾御给与和客不雅制约。

而 Costco 赓续且牢固的单店销售增长则更为稀缺且特别,Costco 在以前近 25 年的平均单店销售复合增速为 4.5%,而剔除新开业门店对单店销售的牵扯,以及汇率和汽油价钱波动这种不行控身分,Costco 从 09 年至 23 年同店可比复合增速内容达到 6%,且即即是在金融危急影响的 09 年,可比同店销售依旧同比增长了 3%。换言之,Costco 赓续牢固、近乎从不 "掉链子" 的单店销售增长,是其事迹能穿越经济和耗尽周期的关键原因。

2、何为果真的实惠?软扣头 vs. 硬扣头

那么 Costco 是作念(对)了什么,才让领有了这穿越周期牢固增长的智力?按照零卖行业经典的 "省、多、快、好" 的框架,先从最浩瀚的 "省" 的角度动身,内容上"性价比零卖" 之中也分为软扣头、硬扣头和都备廉价三类:

① 廉价店:该业态主要强调的是商品的都备廉价,家具价钱大多纵脱在某一区间内,如十元、百元店等。但该业态廉价的主要原因之一,是其销售的商品大多本人就本钱便宜,如白牌、或贴牌家具。在很厚情况下,由于便宜的本钱,廉价店的涨价率(或者说毛率)内容并不低。

② 软扣头:通过销售尾货/临期/反季节等纰缪商品,已毕超廉价钱的买卖形状。软扣头形状的廉价主若是源自商品本人具有一些纰缪,但该业态下的商品大多数是具有品牌的。

因此,该形状下零卖商的主要价值,在与品牌设立精采议论、保证货源牢固;依旧在选品、或者说耗尽者雪球把捏上的出色智力,从而确保其采购的纰缪品有较高的售出率(而不是成为挤压库存)。

③ 硬扣头:硬扣头形状下销售的商品,其廉价起原是零卖商通过优化供应链/擢升宗旨恶果/自产商品等面貌,压低自身毛利率来让利耗尽者。况兼硬扣头下销售的商品都是并无质地劣势的良品,以致是品性较高的优质商品,其都备价钱大厚情况下并不低。

比拟前两种形状的廉价些许赖商品自身的问题(外部身分),硬扣头则更多是靠零卖商自身恶果的里面身分已毕廉价。因此,硬扣头在三种 "性价比零卖" 业务中,普遍是利润率最低的,最迫临薄利多销的形状。

内容情况下,Costco 的毛利率十数年一直督察在 12%~13% 的低位,光显低于行业平均,且公司也从未有擢升毛利率的意图。比拟之下,岂论是成例商超形状的 Walmart 和 Target,照旧都备廉价的 Dollar Tree(好意思国版 10 元店)其毛利率都达到 25%~35% 之间。跨商场看,国内学习硬扣头形状的家家悦毛利率也在 20%~25% 之间。

商品的订价上,对比同种商品的价钱,Costco 比拟 Walmart(体量最大和理当最强的范围效应)普遍低 10%~40% 阁下,其他中微型的区域性连锁超市的价钱比 Costco 则贵 60%~70%。

因此,岂论是跨业态或跨商场看,Costco 在贯彻低毛利率上是最坚硬。Costco 的廉价并非源自商品的低质/纰缪,或" 压榨" 供应商,而更多是向内压榨自身的毛利和宗旨恶果,以最低的涨价率将最多的实惠让渡给耗尽者。

3、"廉价又优质" 是制胜法宝

虽以 "扣头" 为名,Costco 内容定位于中产耗尽。说明调研,Costco 的耗尽者的单次购物金额在$100 以上,是竞对 Walmart 和 Target 约$50+ 的客单价的两倍。(这和上文 Costco 合并商品价钱低于 Walmart 是两个认识)

定性角度,在迢遥酬酢媒体上 Costco 的商品大多数也被视作 "优质的代名词",举例原材料上采用 "优质动物奶油"、"入口优质榴莲" 等是其商品优质的一些佐证。

换言之,在 "省" 和 "好" 两点上 Costco 是两者兼顾且皆优的,商品相对廉价的同期,品性也相对优异,是 Costco 能无视周期、保有牢固、诚心客流的最主要原因其一。

此外 Costco 面向中产的定位还有另外两点值得温雅的上风:

当先,通过设立会员准初学槛、并销售价钱相对较贵的品性商品,Costco 主动筛选并圈定了一个范围相对较小、画像相对明确的用户群体,从而能有针对性的提供适配的家具和作事,提高转机率。况兼,中产收入以上东说念主群表面上抗风险智力更强、其广泛耗尽开销的波动性相对更低,这应当亦然 Costco 单店销售额波动低于同业的原因之一。

其次,光显更高的客均耗尽金额也使得 Costco 尽管涨价率(即毛利率)光显较低,其客均毛利润额却并不光显低于同业,给了 Costco 有余袒护其他宗旨用度的空间,因此即便不沟通会员收入,隧说念零卖业务上留给 Costco 的表面利润空间上也有时光显少于同业。

如下表的展示性测算,Costco 和 Walmart 平均从单次用户购物中赢得的毛利润额都精辟是$13 阁下。此处仅是初步引出此点,对于本钱端的会另文再详备商议。

4、加法与减法并存

在 "省" 和 "好" 两点 Costco 都可谓业内最好水准,而在 "多" 的角度 -- 即商品/作事的丰富度上,咱们以为Costco 的给与是 "加法与减法" 并存。

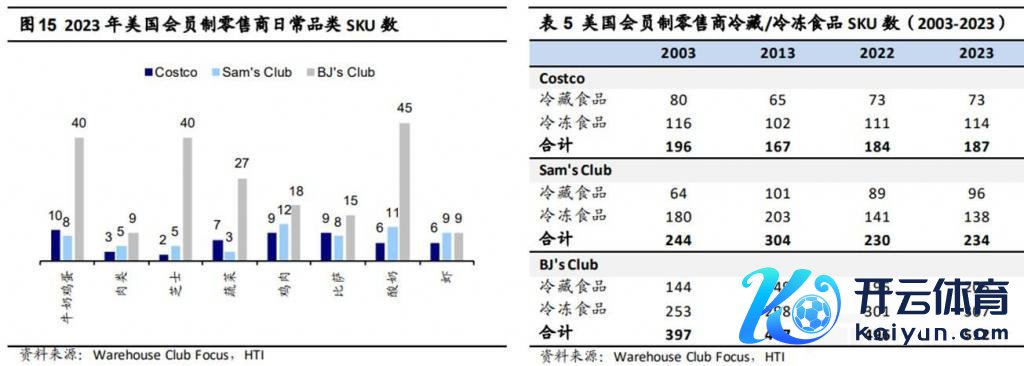

商品 SKU 总额量上,Costco 的给与是 "少"(而精)。以Costco 为代表的仓储量贩超市,虽也大多位于郊区地带、单店面积较大,但SKU 数目普遍仅在 4000 高下,远低于成例大型超市 20,000 阁下的 SKU 数目。

即即是比拟同属仓储会员店的 Sam’s 和 BJ‘s,Costco 的商品 SKU 曾经经最少的。以生鲜、冷冻食物为例,Costco 的商品 SKU 数目于 Sam’s 大体接近但也少 30%~40% 阁下,比拟 BJ’s 商品 SKU 属更是精简一半以上。

商品种类结构上,Costco 将仅有的 4000 个 SKU 中的 3/4,都分派给了食物和广泛必须品等高频、刚需类商品。仅有 1/4 是分派给衣饰家居、电器玩物等更低频、可选的商品。

以上两点招引,精选后有限的商品种类,内容缩小了耗尽者的有诡计本钱(不会乱花迷眼),一定过程上成心于销售。另一方面将商品聚焦在种类更少的畅销、或优质家具上也会缩小选品和供应链上的惩处运营难度,成心于缩小本钱(后文会再详备商议)。

品类结构上,将3/4 的商品网络在食物和日用品这类岂论经济周期,需求大体刚性且必须高频购买的商品上,给 Costco 创造了牢固且高频的客流。再通过单价和利润空间更高的可选品销售,作念高销售额和利润。

另一个角度看,食物包括生鲜、冷藏/冻食物、熟食等自然不适配线上销售+ 快递配送的形状,亦然 Costco 并未过多受线上经济浸透影响的原因之一。

不外比拟商品侧的 "减法" 或者 "少而精",Costco 在附加作事上则是 "作念加法"。抽象的看拓展业务可以有两个标的:一是将合并个生意拓展到不同的场景,如将线下零卖拓展到线上;二 则是在合并个场景(内),装入各样不同的业态。

Costco 即采用的第二种拓展面貌,在门店内装入多种不同类型的作事,给耗尽者提供更便利的一站式作事,具体来看包括:

① 雷同高频的加油和餐饮作事,主若是匡助增多耗尽者的黏性。由于 Costco 门店一般偏远的位置和好意思国住户汽车出现的风尚,耗尽者开车到店后加油是当然延迟出的场景。餐饮则是比广泛购物更高频的耗尽场景。极廉价的烤鸡和热狗 + 可乐等爆款单品,也确乎是 Costco 的引流举措之一。

②相对低频、可选、但利润空间也更高的药房、测光、测听力、汽车维修等作事。属于中枢的广泛购物外,由高频向低频、由必选向可选、商品向作事的延展。起丰富耗尽者购物体验,并一定过程上增重利润的作用。

③酒旅预订和保障、信用卡等跨度更大,但典型轻金钱、高利润的渠说念型业务,属于 Costco 的对其主业带来的大宗客流的 "二次变现"。由于Costco 在这些渠说念业务上的增量获客本钱近乎为零,即便这些业务并非 Costco 的上风鸿沟,凭借低增量本钱和高利润空间,仍可一定过程上增厚公司的利润。

海豚投研